“Les chances sont faibles pour qu’un événement arrive à un endroit particulier, à un instant particulier et à une personne particulière. Mais si l’on considère de nombreux endroits sur une longue période de temps avec de nombreux individus, alors l’apparemment improbable arrivera. Comme disait Aristote : “il est probable que les choses improbables arrivent”.” – Peter Bevelin.

Sommes-nous vraiment capables de distinguer le talent de la chance ? Ne courons-nous pas parfois le risque de prendre pour modèles de succès des personnes qui ont simplement eu de la chance ?

Voici les deux questions centrales du livre de Nassim Taleb, Le hasard sauvage, Comment la chance nous trompe. Dans cet essai, l’ancien trader propose une philosophie de vie pour s’orienter avec efficacité dans un monde incertain.

Selon ce spécialiste du risque, l’esprit humain n’est pas fait pour concevoir la notion de hasard. De façon générale, nous appelons hasard tout événement non encore expliqué. Pourtant, il arrive parfois que le hasard soit la seule véritable explication.

Pour Nassim Taleb, nous sous-estimons la part du hasard dans de nombreux domaines. Cela fait que la chance est souvent prise pour du talent.

Voici les sept principes essentiels issus de ce livre original :

#1 : Gardez en mémoire l’avertissement de Solon

Crésus, l’homme le plus riche de son temps, reçoit un jour la visite de Solon. Ce dernier est un législateur connu pour sa sagesse et son intelligence. Le roi Crésus désire faire forte impression sur son invité de marque. Il tente de l’impressionner en exhibant ses richesses. Mais Solon ne bronche pas, il reste impassible.

Crésus, en quête de reconnaissance, lui demande alors s’il connaît des hommes plus heureux que lui. Et Solon lui répond en évoquant des hommes qui ont mené des vies nobles avant de mourir au combat.

Crésus ne comprend pas. Il est vivant, entouré de richesses; et, pour parler d’hommes heureux, Solon ne lui parle que d’hommes déjà morts. Face aux interrogations insistantes du roi, Solon lui explique alors que “seul celui à qui les dieux ont garanti un bonheur continu jusqu’à la fin peut être justement qualifié d’heureux.”

Dit autrement : tant que la partie n’est pas terminée, nul ne peut la juger. Personne ne peut dire d’un homme encore vivant s’il a vécu une vie heureuse. Car beaucoup de choses que l’ont pense dues à la réussite ne sont que le fruit du hasard; et ce que le hasard donne, le hasard peut le reprendre.

D’ailleurs, à la fin de cette légende, Crésus est vaincu par Cyrus, le roi de Perse. Et alors qu’on s’apprête à le brûler vif sur le bûcher, il s’écrie “Solon, tu avais raison !”.

Le principe à retenir : Ce qui est indépendant de la chance résiste mieux au hasard (et donc au temps).

#2 : Identifiez le vrai succès : celui qui résiste à l’épreuve du temps

“Un succès raisonnable peut être attribué au travail et à l’habileté. Un succès incroyable résulte de la chance.” – Nassim Taleb.

Pour Nassim Taleb, de nombreuses réussites personnelles et accumulations de richesses sont le fruit du hasard. Il cite le cas d’un de ses voisins, un trader sur des titres à haut rendement financier.

Son voisin est plus jeune, a moins d’expérience professionnelle mais il fait des profits exceptionnels. Nassim Taleb est un trader plus prudent : il prend (relativement) peu de risques dans ses opérations financières. Il s’expose à des pertes limitées tout en se laissant l’opportunité de faire des gains conséquents.

Au début, Taleb pense que les résultats de trading de son voisin son dus à la chance. Mais le temps passe et son voisin prospère. Le futur auteur du Cygne Noir commence à penser que la stratégie de trading de son voisin est peut-être plus efficace que la sienne. Puis, son voisin perd toute sa fortune (et celle de sa banque) sur un coup financier et se fait renvoyer.

La théorie de Taleb obtient une nouvelle validation : le succès est un événement qui résiste au hasard. Un bon trader c’est quelqu’un qui résiste sur de nombreuses années. Un trader chanceux c’est quelqu’un qui gagne de l’argent sur quelques années.

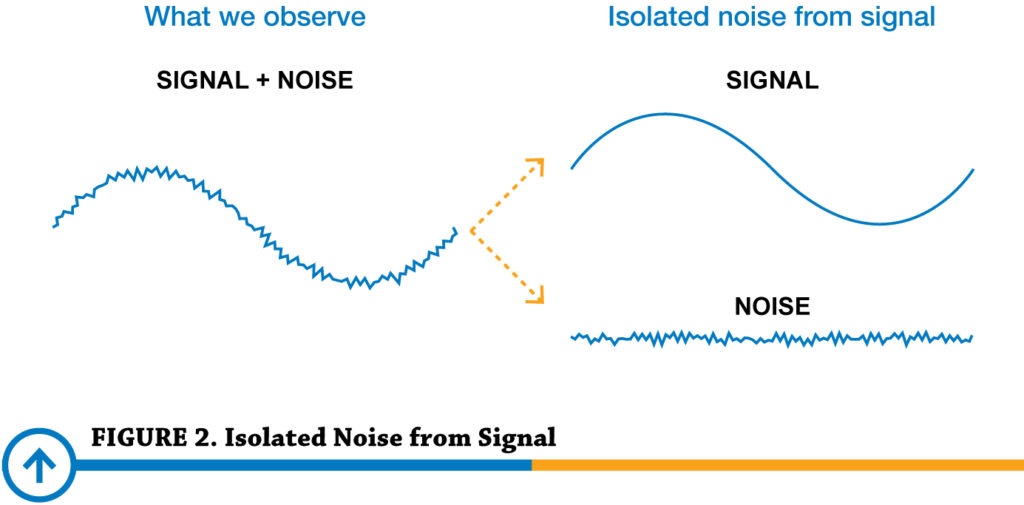

Le principe à retenir : quand vous voulez choisir un modèle à imiter, faites attention de ne pas choisir quelqu’un qui a simplement été chanceux sur un cycle. Apprenez à distinguer le signal (la tendance) du bruit (l’aléatoire). Pour augmenter vos chances de ne pas vous tromper, choisissez un modèle dont la réussite a résisté au filtre de l’épreuve du temps.

#3 : Utilisez la pensée filtrée : distinguez le signal du bruit

Pour pouvoir prendre de bonnes décisions, il faut s’appuyer sur des informations de qualité. C’est-à-dire qu’il faut parvenir à filtrer l’information reçue en éliminant le bruit (tout ce qui est inutile) du signal (ce qui est utile).

L’information de qualité c’est l’information qui a survécu au temps. Plus une idée ancienne est toujours présente dans notre monde moderne et plus il est probable qu’il s’agisse d’une idée importante. Sa résistance au temps renforce progressivement la preuve de son importance.

A l’opposé, l’information continue fournie par les médias constitue essentiellement du bruit. La plupart des informations d’un jour deviennent obsolètes la semaine d’après (si ce n’est dès le jour suivant).

C’est la raison pour laquelle il est inutile, voire même contre-productif, de regarder les actualités tous les jours. Elles comportent trop de fausses causalités. C’est-à-dire des “explications” sur des événements aléatoires qui paraissent liés mais qui ne le sont pas.

En effet, quand on observe fréquemment un événement aléatoire sur une courte période, qu’il s’agisse de l’actualité ou de l’évolution de son portefeuille financier, c’est le bruit (la variabilité) qu’on observe et non pas le signal (la tendance).

Le principe à retenir : Paradoxalement, c’est en limitant son accès à l’information qu’on s’informe le mieux. Espacer sa consultation d’information (lire des périodiques plutôt que des journaux quotidiens) permet de mieux distinguer l’information utile et donc de prendre de meilleures décisions.

#4 : Exploitez les asymétries : orientez-vous avec l’espérance mathématique*

Des données asymétriques désignent des cas où les probabilités ne sont pas égales pour chaque événement. Elles sont plus élevées d’un côté que de l’autre. Et généralement, ces probabilités différenciées s’accompagnent d’impacts très différents : plus la probabilité d’un événement est faible et plus son impact est fort.

Dans le trading, les gens posent souvent la question suivante : Etes-vous haussier ou baissier ? Dans les faits, cette question n’est pas pertinente. Elle est intéressante uniquement quand l’impact de la hausse est identique à celui de la baisse. C’est-à-dire dans le cas d’une distribution symétrique des montants de gain et de perte.

La plupart des gens posent cette question parce qu’ils raisonnent (à tort) en probabilité, soit en fréquences, et non pas en espérance mathématique (prise en compte des impacts financiers). Pour être efficace, il ne s’agit pas seulement de se demander : “est-ce qu’il y a plus de chance pour que le marché monte ou pour qu’il descende ?”. Il faut compléter cette question avec “quel est l’impact moyen en cas de hausse et quel est celui en cas de baisse ?” .

Par exemple, considérons le cas suivant : le marché a 60% de chance d’être haussier; quand le marché monte, il monte de 1% et quand il descend (40% de chance), il chute de 30%. Dans ce cas, malgré le marché haussier (en fréquence), il vaut mieux vendre. L’impact de la hausse probable est faible, tandis que celui de la baisse peu probable est fort.

Le principe à retenir : Exposez-vous occasionnellement aux paris asymétriques. Tentez de profiter, à moindre coût (temps, argent, énergie), des événements rares. Il s’agit des événements qui arrivent peu souvent mais qui, lorsqu’ils se produisent, ont de gros impacts.

#5 : Adoptez une perspective large : dépassez le biais du survivant

Si l’on donne un portefeuille boursier, accompagné des boutons “acheter” et “vendre”, à une infinité de singes, il y en aura forcément un certain nombre qui feront des performances exceptionnelles. Ce qui augmente la probabilité de la performance, c’est la taille de l’échantillon initial.

Imaginez qu’il y a dix singes qui atteignent des niveaux de performances jamais atteints. Certains “experts” seront susceptibles de partir de cet échantillon de 10 singes pour tenter d’expliquer ce que ces singes ont de différent par rapport à la population générale des singes. Et nul doute qu’ils trouveront un facteur. Mais celui qui connaît l’échantillon infini de départ comprend que le facteur principal qui a joué, c’est tout simplement la chance.

Le biais du survivant désigne ce biais de sélection consistant à partir d’un mauvais échantillon (les survivants) pour évaluer ou expliquer les chances de succès.

Lorsque les vainqueurs racontent leur histoire, soyez aussi conscient du biais d’attribution : on attribue ses réussites à ses qualités personnelles et ses échecs au hasard. Il s’agit d’une technique que notre cerveau utilise pour que l’on préserve notre estime de nous-même.

Le principe à retenir : Il y a les survivants que l’on voit et les éliminés que l’on ne voit pas. Faites attention aux études et aux livres recherchant des facteurs explicatifs du succès à partir d’un échantillon composés uniquement de survivants. Le biais de sélection leur fait prendre des éléments hasardeux pour des facteurs clefs de succès : “dans notre échantillon, tous ceux qui ont du succès portent des tee-shirts blancs, donc portez des tee-shirts blancs et vous aurez du succès…“. Privilégiez les études à perspective large (vaste échantillon de départ).

#6 : Fonctionnez avec la “satisfisance” et acceptez votre part d’irrationalité

En environnement incertain, nous ne pouvons pas toujours fonctionner de façon rationnelle. Pour pouvoir prendre plusieurs décisions, et pour aller vite, nous devons fonctionner par approximation. Moins une décision a d’impact et plus nous pouvons la prendre de façon légère.

Herbert Simon, ancien Prix Nobel d’économie, a défini le concept de “satisfisance” : Pour ne pas passer un temps trop long sur chaque décision, nous nous arrêtons quand notre choix est satisfaisant et suffisant (soit “satisfisant”).

Ses recherches ont été prolongées par l’économie comportementale qui observe l’existence d’irrationalités dans le raisonnement même quand les enjeux sont forts. Cela est dû au fait que, généralement, nous raisonnons peu en intégrant les probabilités.

Le principe à retenir : Faites des approximations sur vos décisions à faible enjeu. Mais raisonnez de façon rationnelle pour vos décisions importantes. Assurez-vous de ne pas être sous l’effet de vos émotions. Prenez votre temps pour vous assurer de votre choix.

#7 : Soyez sceptiques sur vos propres opinions

La connaissance fonctionne aussi de façon asymétrique. Le problème du cygne noir l’illustre très bien :

“En aucun cas, la multiplication des observations ne peut nous permettre de conclure que tous les cygnes sont blancs, mais il suffit d’observer un seul cygne noir pour réfuter cette conclusion.” – John Stuart Mill.

L’impact d’une information additionnelle qui confirme est faible, tandis que celui d’une information qui infirme est extrêmement fort. Les sceptiques nous enseignent que notre savoir est fragile. La plupart de nos certitudes d’aujourd’hui seront considérées fausses demain. Aussi, rien ne doit être accepté avec certitude.

Suivant l’enseignement des sceptiques, Nassim Taleb préconise de fonder notre raisonnement sur les probabilités. Les choses ne sont pas certaines; elles sont seulement les plus probables en l’état actuel de nos connaissances.

Le principe à retenir : Gardez un esprit critique vis-à-vis de vos propres idées. Ne vous identifiez pas à vos idées. Pour être efficace, vous devez être capable de faire évoluer vos idées en fonction des informations qui vous parviennent. Minimisez vos certitudes pour optimiser votre raisonnement. Progresser nécessite de désapprendre pour réapprendre. Soyez conscient que vos identités sont passagères et ne vous attachez pas à une version particulière de l’une de vos identités.

D’une éloge du résultat à une éloge de l’action

Nous vivons dans une époque médiatique déformante qui survalorise le résultat. En mettant l’accent sur le résultat, nous masquons l’importance de la chance dans le processus qui amène au résultat.

Peut-être est-il temps de passer d’une éloge du résultat à une éloge de l’action ? C’est-à-dire de remettre l’accent sur ce que nous contrôlons (nos actions) plutôt que sur ce que nous ne contrôlons pas (les résultats). Pour optimiser nos actions dans l’incertain, renouer avec ce qui faisait le cœur de la pensée stoïque apparaît comme une solution pratique efficace.

“Souvenez-vous que les héros épiques étaient jugés à l’aune de leurs actions, pas de leurs résultats.” – Nassim Taleb.

Je viens de vous présenter sept principes essentiels tirés du livre Le Hasard Sauvage. Ces principes devraient vous permettre de domestiquer le hasard – dans la mesure du possible !

Pour en apprendre plus sur tout ce qui touche aux systèmes de pensée et d’action permettant une orientation efficace dans l’incertain, je vous invite à vous inscrire à ma newsletter.

Pour aller plus loin : Lire le livre “Le hasard sauvage, Comment la chance nous trompe” de Nassim Taleb.

(*) Lorsque nous faisons face à plusieurs décisions, une décision gagnante est une décision dont l’espérance mathématique est positive. Et la meilleure des décisions est celle qui a la plus grande espérance. Comprendre l’espérance permet de réaliser que la meilleure des décisions n’est pas toujours la plus probable.