“La vie est basée sur les opportunités d’arbitrage et leur exploitation.” – Paul Wilmott.

Le livre Fortune’s Formula raconte une histoire peu connue : l’histoire des scientifiques qui ont mis au point un système de mise qui leur a permis de vaincre les casinos et Wall Street.

Au fond, ce livre répond à deux questions : sous quelles conditions devez-vous participer à un jeu d’incertitude ? Et combien devez-vous miser pour maximiser votre rendement sur le long terme ?

Le mathématicien Edward Thorp, aidé par le scientifique Claude Shannon, a utilisé la théorie de l’information pour mettre au point un système gagnant qui répond à ces questions.

Grâce à ce système, Thorp a d’abord vaincu les casinos au Blackjack. Il a ainsi pu gagner plusieurs centaines de milliers de dollars avant de devenir persona non grata car il vidait les caisses des casinos (cf. son bestseller Beat the Dealer). Ensuite, il a monté le premier hedge fund spécialisé sur l’exploitation des inefficiences des marchés financiers. Cela est peu connu mais son fond a surperformé celui de Warren Buffet [1] (28% versus 27% par an sur 36 ans).

Dans cet article, vous découvrirez les éléments essentiels de son système applicable à l’univers du jeu et aux investissements.

La formule du succès dans les jeux de hasard

Quand devez-vous jouer ?

John Kelly est le mathématicien qui a mis au point la théorie de l’information. C’est cette théorie qui permet à nos ordinateurs, téléphones, Internet, etc., soit à note société de l’information de fonctionner.

L’une des équations fondamentales de Kelly est :

Gmax = R

G : le taux de croissance du budget du joueur;

R : le taux de transmission de l’information.

Cela signifie que le budget d’un joueur va progresser selon le niveau d’information qu’il reçoit. Autrement dit : argent = information. Pour maximiser le taux de croissance de son portefeuille, il faut disposer d’informations exactes, utiles et accessibles rapidement (informations d’initié).

Aussi, si vous voulez jouer (pour gagner) à un jeu de hasard à informations incomplètes, vous devez donc d’abord vous assurer d’avoir des informations que les autres n’ont pas. Il peut s’agir d’informations inédites ou d’informations dont tout le monde dispose mais que vous êtes en capacité d’interpréter mieux que les autres pour pouvoir en retirer un avantage relatif. Pensez aux applications de trading comme Robinhood qui disposent en premier des informations des order books…

Combien devez-vous miser ?

Le critère de Kelly est une stratégie qui consiste à maximiser le taux de croissance de son budget tout en évitant le risque de ruine.

Cette formule dit qu’un joueur doit miser une fraction de son budget :

Mise = Avantage / Cote

Cf. La formule détaillée ici.

Avantage: Combien vous gagnerez en moyenne sur le long terme si vous répétez le pari plusieurs fois;

Cote : La probabilité publique de gagner (l’incertitude).

La cote publique n’est pas forcément exacte. Elle reflète uniquement les forces du marché et les croyances des gens à un instant t. Quand le joueur à la Kelly pense que cette croyance est fausse, il va miser pour pouvoir exploiter son avantage. Il misera alors exactement le montant recommandé par la formule car c’est celui qui maximisera son espérance de gain.

Cette approche est en fait assez intuitive, à savoir : miser selon ses convictions. Plus votre conviction est élevée (i.e. vos informations sont fiables) et plus vous allez miser cher (car plus vos probabilités de gagner sont élevées).

Le critère de Kelly appliqué au Blackjack contre le casino

Vous jouez au Blackjack contre le casino. Supposez que vous jouez avec un avantage de 2% contre le casino 50% du temps. Les 50% restants, c’est le casino qui a un avantage de 2%. On pourrait penser que les avantages se neutralisent et que finalement personne n’a d’avantage sur personne (une situation à 50/50).

Mais ce que Thorp recommande c’est de miser considérablement plus dans les situations où vous avez l’avantage de 2% et de miser beaucoup moins (voire rien) dans les autres situations. Si vous répétez l’opération suffisamment de fois, cela fera une grosse différence sur l’évolution de votre portefeuille. Avec cette opération d’ajustement de vos mises en fonction de votre avantage, vous maximisez votre espérance de gain (EV).

Thorp considère le gambling scientifique à la Kelly comme la meilleure école pour apprendre à investir. Car, dans les jeux, on connaît les nombres exacts (gains, pertes et probabilités) et on peut donc se familiariser avec une discipline de jeu (savoir quand jouer, combien miser et quand quitter). Sur le plus grand casino du monde, les marchés financiers, tous ces chiffres ne sont pas forcément connus – car on passe du hasard modéré au hasard sauvage.

Le critère de Kelly appliqué au quitte ou double

Un adversaire infiniment riche vous propose d’amener votre budget total de jeu pour jouer contre lui un quitte ou double à pile ou face. : “Pile”, vous doublez votre mise, “face” vous la perdez. Vous refusez car dans une situation à 50/50, le modèle de Kelly vous dit de ne pas jouer car vous n’avez aucun avantage. L’adversaire vous propose de vous donner un avantage de 2%. Vous acceptez alors de jouer car vous savez que vous allez gagner.

Combien miser sur chaque lancer ? Le critère de Kelly vous dit de miser 2% de votre budget. Miser 2%, avec un avantage de 2%, fera augmenter votre budget de 4‰ en moyenne par coup (EV=2%*2%).

Au début, le taux de progression de 4‰ est faible car vous avez amené un petit budget. Mais, au fur et à mesure des lancers, vous réinvestissez des profits de plus en plus importants et votre budget grossit (de façon géométrique). Et lorsque vous perdez, vous ne perdez qu’une proportion (pas de risque de ruine) car vous ne misez qu’une fraction de votre budget [2].

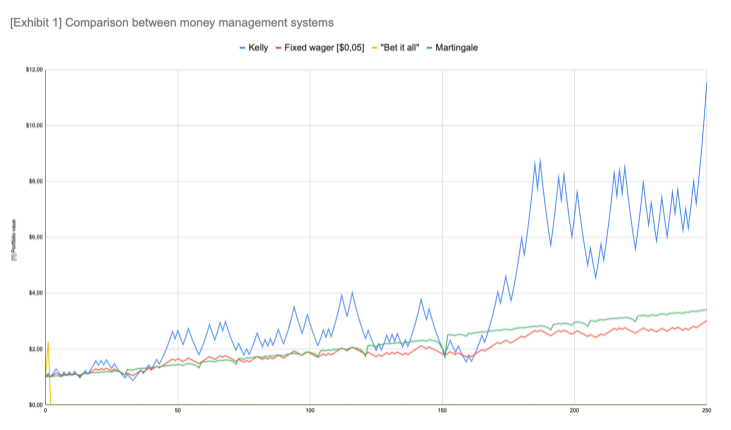

Imaginez un joueur extrêmement prudent qui choisit de miser un montant fixe indépendant de son budget, disons 1€ à chaque fois. Un avantage de 2% appliqué sur une mise constante fera peu progresser son budget (progression arithmétique) au fil des lancers. Cette stratégie n’est pas assez rentable.

Imaginez maintenant la stratégie opposée qui consiste à partir All in dans tous les lancers. Son espérance de gain sera de 2% de son budget total. Soit un montant supérieur à l’EV obtenue dans la stratégie de Kelly (4‰). Par contre, il ne va pas gagner tout le temps les lancers et la fois où il perdra, il perdra tout son budget, sans possibilité de rejouer. Cette stratégie est donc trop risquée.

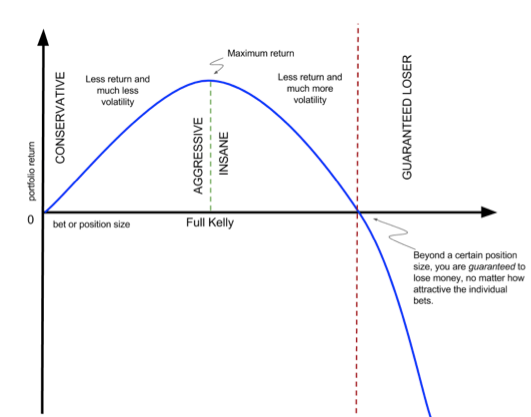

Le critère de Kelly est ainsi un compromis entre la mise prudente et la mise extrêmement agressive. La taille de mise conseillée par Kelly est celle qui maximise la moyenne géométrique de votre portefeuille. Autrement dit, cette stratégie de réinvestissement proportionné des profits bat toutes les autres stratégies pour augmenter son budget sur le long terme.

La formule du succès sur les marchés financiers

A long terme, les investissements sur les marchés financiers apportent un rendement important aux investisseurs. Très peu de personnes battent le marché sur la durée. Pour un investisseur, une stratégie simple et efficace consiste donc à acheter un index pour imiter la performance du marché.

En tant que mathématicien, Ed Thorp était conscient que l’on ne pouvait pas prévoir la direction du marché à court terme. Selon lui, la seule façon de battre le marché est d’avoir un avantage (une information que les autres n’ont pas). Pour ses investissements, il avait donc recours à des techniques particulières qui lui permettaient d’exploiter les inefficiences des marchés.

Exploiter les faiblesses du marché

Un arbitragiste c’est un intervenant de marché qui achète et qui vend quasiment en même temps le même actif pricé différemment sur deux endroits différents pour dégager un profit. Il achète l’actif sur la place où il est moins cher et il le revend sur la place où il est le plus cher jusqu’à ce que les prix finissent par converger et s’égaliser.

Ces opérations peuvent être répétées en augmentant la mise conformément au critère de Kelly. Cela fait qu’elles produisent des profits rapides et importants.

Thorp s’est notamment spécialisé dans ce qui allait ensuite devenir le delta hedging : il achetait une action (sous-évaluée) et il vendait une option (surévaluée) sur cette action. Avec cette opération, il misait sur la hausse tout en se couvrant contre une baisse (non violente) du titre. Selon les probabilités de hausse et de baisse qu’il déterminait, il définissait les tailles de ses positions relatives. Cette stratégie lui permettait de générer du profit indépendamment de la direction du marché.

Thorp se focalisait sur les sociétés qui avaient surpris le marché avec des bonnes ou des mauvaises nouvelles. Il exploitait le fait que les actions qui étaient monté fort et vite avaient tendance à chuter à court terme tandis que les actions en chute avaient tendance à brièvement remonter.

Cette approche est l’inverse de celle du momentum (suivre les tendances en cours). Elle repose sur des mouvements rapides qui misent sur un probable retour vers un équilibre suite à une exagération (supposée) temporaire du marché.

Shannon considère que les marchés évoluent selon une marche aléatoire imprévisible à court terme. Sa technique consiste à exploiter les variations de cours (qui elles sont probables à une certaine fréquence). Pour cela, il rebalance son portefeuille régulièrement entre le cash et les actions.

Supposons qu’il démarre avec un portefeuille de 1000 euros. 500€ en actions et 500€ en cash. Le lendemain, le cours de l’action chute de moitié : son portefeuille vaut 750€ (250€ en action et 500€ en cash). Il rebalance alors son portefeuille en 375€ en action et 375€ en cash. Supposons que le lendemain l’action double, sa partie action vaut 750€ ce qui lui fait un portefeuille à 1125€. Il équilibre à nouveau en vendant des actions pour avoir 562.50€ en action et idem en cash.

Cette stratégie bat la stratégie qui consiste à acheter et conserver. Mais il faut prendre en considération les frais et les taxes dans le calcul. De plus, cela nécessite du temps.

Maximiser son rendement sur le long terme

Il y a deux approches des marchés financiers : celle qui consiste à investir selon ses objectifs et celle qui a pour but de battre les marchés. Celui qui investit selon ses objectifs deviendra par exemple de moins en moins agressif au fur et à mesure que son capital progressera (il se diversifiera). La quête de rentabilité maximale n’est pas sa priorité.

La stratégie de Kelly ne change pas au fil du temps. Elle vise toujours à maximiser le rendement sur le long terme. Et cela passe par réinvestir les profits en proportion de son budget. Soit, au fil des années, un investissement de plus en plus conséquent. Le modèle de Kelly s’applique plus facilement pour un trader qui prend successivement plusieurs positions en les calibrant en fonction de la formule. Pour un investisseur qui ne trade pas, Kelly recommande d’investir directement tout son capital et de laisser le temps travailler.

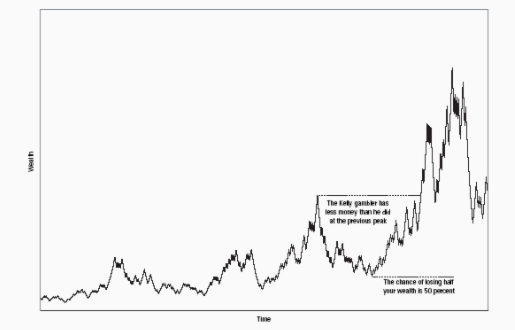

Globalement, l’investisseur à la Kelly est lourdement investi dans les marchés (car ils sont rentables à long terme). Au fil du temps, son portefeuille progressera mais il connaîtra parfois des variations très importantes : la valeur de son portefeuille financier sera beaucoup plus volatile que les indices boursiers. Un mental fort lui sera nécessaire pour supporter les dips [3]. L’investisseur à la Kelly prend perpétuellement des risques pour atteindre la croissance maximum à long terme : c’est-à-dire la croissance géométrique des intérêts composés.

Pour aller plus loin : Lire le livre “Fortune’s Formula” de William Poundstone.

Copier et partager : https://mikaelecanvil.com/fortunes-formula

Notes

[1] Warren buffet est souvent considéré comme un investisseur utilisant le modèle de Kelly : il effectue des grosses mises à long terme selon ses convictions sur peu de sociétés dans lesquelles il estime qu’il a un avantage. D’ailleurs, Charlie Munger recommande d’investir comme un “parieur” et conseille la lecture de Fortune’s Formula dans “Poor Charlies Almanack”.

[2] Les joueurs de poker gèrent leur bankroll selon le critère de Kelly. Ils montent de limite progressivement (ils jouent de plus en plus cher) en fonction de leur bankroll et de leur avantage. De façon générale, tous les gamblers professionnels utilisent une méthode de gestion de leur capital proche de celle de Kelly. Un système de money mangement est nécessaire car votre bankroll peut chuter durant un long moment alors que vous faites des paris EV+. Cf. Interview d’Ed. Thorp.

[3] C’est quelque chose de familier aux investisseurs de long terme dans les crypto-monnaies. Petite anecdote : à 70 ans, le mathématicien Shannon était toujours entièrement investi dans les actions (dont beaucoup de sociétés technologiques qu’il comprenait en tant que scientifique).